Contents

先週のサマリー:米国債券均衡、米国株上昇、原油上昇

こんにちはCantomです。

先週は債券が均衡し、株式と原油が強い一週間になりました。

主要な取引銘柄をまとめると次のような結果です。

- TLT: 106.85 (+0.00%)

- TBF: 21.03 (-0.85%)

- S&P500: 3970.98 (+1.39%)

- NDQ : 12767.05 (+1.97%)

- WTI : 69.26(+4.01%)

- DXY: 103.12 (-0.72%)

- USD/JPY: 130.71(-0.85%)

FOMCで25bpsの利上げが行われた直後は株価が急騰しましたが、その後の声明でタカ派の発言で牽制が入ったことで株価が急落するも、週末にかけて反発という非常にボラタイルな相場になりました。この様なビッグイベントがある時にはエントリーしない勇気も大事だというのが分かる一週間でしたね。

僕は本業の方が忙しく積極的にポジションを作らなかったですが、予定通りに原油価格が71をヒットしたところで、原油ベアETFのSCOで短期取引を行いました。この取引は8%程度のプラスでクローズしましたが、ポジションが小さかったこともあって、ポートフォリオの成長は2%程度にとどまりました。原油は時間外取引は良い感じで下げていたので少し勿体ない感じがしましたね。

中長期の視点と戦略

3月24日時点では大きな見通しの変化はなしです。

引き続き長期的なスタンスとしてはFRBの金利引き上げ終了が近いと判断し、米国債券への投資を積極的に検討すべき時期との判断を堅持します。

また中期的には株価全体は緩やかな上昇かレンジ相場を形成する流れが続き、FRBが金融緩和を検討し始めるであろう頃に、本格的なクラッシュが再開すると見ています。恐らくは2023年後半から2024年の早い時期となるとの想定です。急激な金融引締めの悪影響は確実に現れます。

各国の中央銀行は自分たちの影響力を過小評価していたと考えています。コロナ禍以降の高いインフレ率は異次元の金融緩和の影響が大きく、現在進められている金利引き上げとQTは、その間違いを修正するためのプロセスです。今回は急激な引締めという逆方向の政策で同じ間違いが繰り返されると思います。

2023年3月からの銀行危機の進展次第ではシナリオの前倒しもあると考えています。

今回の利上げ後も過去数十年と同じパターンになると考えれば、金利引き下げが近づく頃に資源相場の崩壊、株価クラッシュ、VIXの暴騰、といった現象が起こり始めると思います。このフェーズではインバース商品で短期間で莫大な利益が得られる可能性があります。2023年は債券銘柄を中心に構築し、全体のポジションは軽くしてチャンスに備えておきましょう。(インバース取引を行わない場合は債券は強力なリスクヘッジになります。)

- 債券ETF購入のタイミングはこちらの記事で解説しています

原油は12月末から3月中旬まで続いていた82-72のレンジをついに下抜けました。月足レベルでのレンジがついにブレイクした格好です。晩春から初夏に向けて50ドル以下になることをメインシナリオとします。

短期的な視点と戦略

それでは今週も短期的なチャンスがないか探って見ましょう。

主要な経済指標

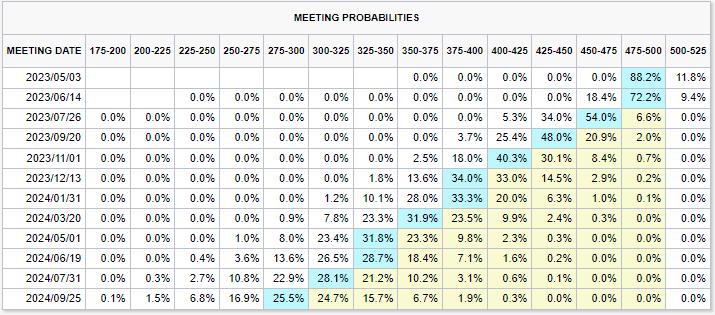

注目のポイント

個人的には3月30日発表の失業保険申請数とGDP関連の指標に注目しています。

僕は現時点ではそこまで悪いデータが集まっているとは思っていませんが、これはフタを開けてみなければ判断がしにくい所です。ポジティブな数字が出て来れば、更なる金融引締めが意識される展開になると考えています。

注目のファンダメンタル

こちらの記事でも書いていますが過去と同じパターンに当てはめると、「CPIYOY」から「一ヶ月短期債金利」を引いた数値がマイナス1辺りなるまで利上げは終わらない想定ですが、先週の利上げで終了だとすると、「CPIYOY」が4.0%以下を記録しないと実現しません。またFRBは銀行危機の対応で一時的に流動性を確保しているようですが、これは将来的にインフレ懸念の材料になってくる危険性が高いと思います。今後どこかでQTを再開する方法で引き締めを継続するのかもしれません。

米国の失業率はまだ3.6%と低いためFRBがインフレ潰しの手を簡単に緩めると考えるのは危険かもしれません。

テクニカル

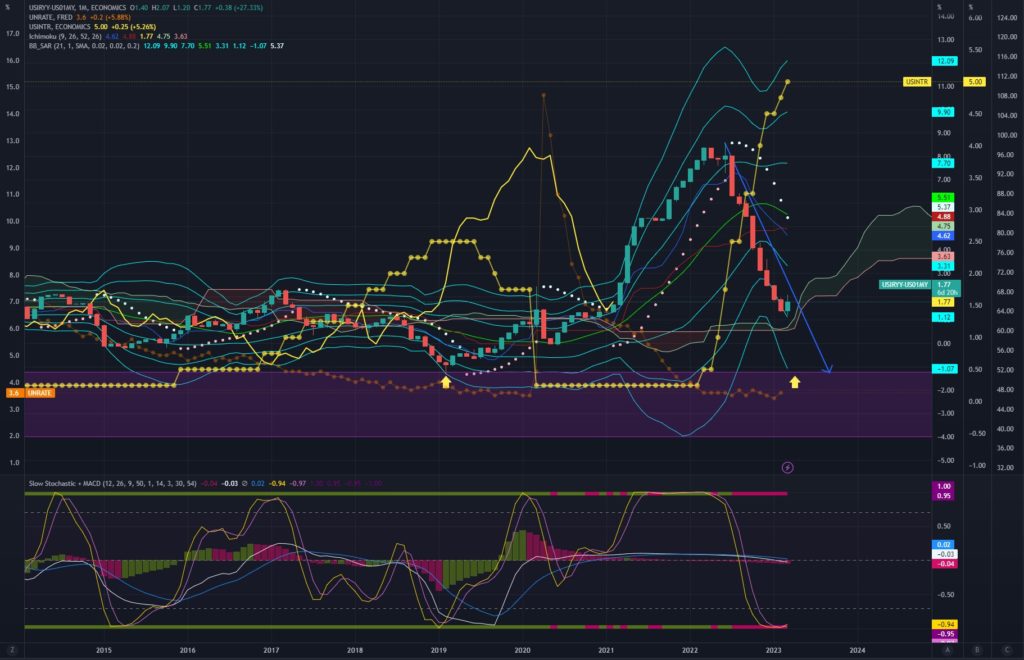

米国30年債金利

週足チャートです。引き続きレンジ下限のレジスタンスで弾かれました。現在ベアフラッグの形成が進んでいるとの認識ですが、今週も弾かれてしまったことで金利の更なる反発に警戒したい状況に見えます。下限をブレイクするのは時間の問題と考えていますが、一旦大きめに跳ね返されるリスクに警戒が必要です。勝負をするなら米国債ベアETFのTBFやTMVになると思いますが、米国債ブルで攻めるのであれば時間をかけてレンジ下限のブレイクか、レンジ内での上昇トレンド転換まで引き付けるのが無難です。下方ブレイクを確認したら3%割れに向けて攻めやすくなってくるでしょう。

ここから金利上昇となれば株価にネガティブな影響を与えやすいです。

S&P500

4時間足チャートです。先週は3901~4039辺りを上下に激しく行きかう荒れた動きになりました。先行きが非常に読みにくいですが、これは金利の方向感が定まっていない背景を考慮すると納得がいく動きです。金利反発の可能性が読み取れるため、僕は引き続き弱気です。金利反発が実現するのであれば、3500~3600までの下落があってもおかしくなさそうです。

銀行危機ネタが継続してリスクオフが展開する場合は例外ですが、セオリー通りであれば金利上昇は株安、金利下落で株高になる可能性が高いです。不透明感が強い状況です。

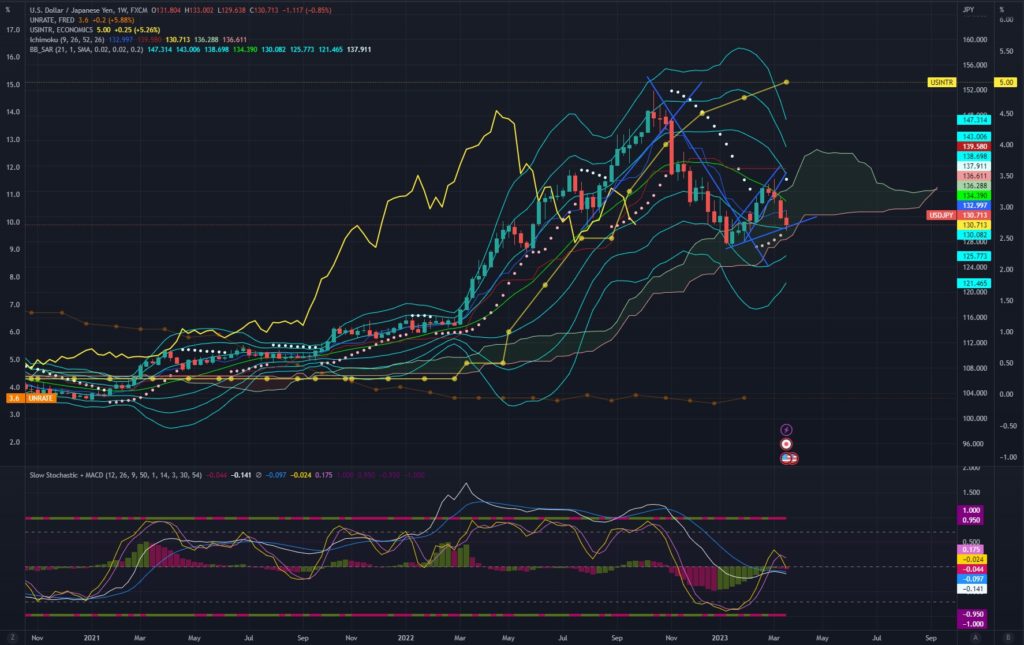

ドル円

週足チャートです。先週の分析通りに130.5円辺りを挟んだ後に下落する流れになりましたね。先週の分析で一番ハマったのはドル円かもしれません。先週はサポートラインをブレイクし、日米中期債金利差の縮小も継続したことで円高が進んでいます。ただ僕の中では長期債金利の方向感が定まらないため、中期債金利の方向についても不透明感を感じています。

来週は方向感が定まらない、または短期トレンドのボトムアウトを確認する可能性も考量しておきたいです。短期的にはリスクオフ相場の再開や、日本側から円高要因が出てこない限りは、僕はドル円のショートで入るつもりはありません。136円辺りで円高コールをしましたので、3週間で500pips程度の収益が取れています。次の流れを確認するまで欲張る必要はないでしょう。

もう少し長い目で見た場合は円高がメインシナリオであることに変更はないです。

日米5年債金利差

月足チャートです。日米金利差の縮小にトレンドは転換した可能性が高いと考えています。これまで通り「FRBの政策金利引き上げ終了予測」か「日銀の金融引締め開始予測」が重要なカギになってきますが、最近の銀行危機を発端として「金融危機 > FRBの政策転換」が連想されるシナリオの完成を見たと考えています。

長期の見通しは変わらないですが、月末から4月初旬に向けて少し揺り戻しがあるのではないかと考えています。金利差が3.65%を越える水準まで戻る事があれば、チャートと相談しつつドル円ショートに一考の価値ありかもしれません(現在3.356%)。

原油

週足チャートです。先週は71.67まで上昇しましたが、72あたりまで上昇はあり得るとの前回の分析がドンピシャにハマりました。

大きな流れとしては下落トレンドが再開したと考えていますが、下のチャートに書いたバンド内の上限を試す可能性は考慮しておきたいところです。75辺りまで上昇すれば戻り売りでエントリーします。

これまで溜めてきたエネルギーはかなりのものがあると考えています。中期的な僕のメインシナリオは原油は50ドル割れに向けて進んでいくこととなります。

前週の72程度まで上昇はあり得るとの分析がドンピシャにハマりました。SCOを利用した短期トレードの利食いの多くは完了していますが(+8%程度)、その理由は下のチャート内のバンドウォークの可能性を意識したものです。

今週の戦略方針

来週も先週と戦略的には大きな変更はなく、原油の戻り売りを狙っていく方針で考えています。引き続き金利の方向性がどちらに向くか注意しつつ有利な銘柄で勝負をしていくようにしたいですね。

参考になれば幸いです。