Contents

先週のサマリー:米国債券下落、米国株上昇、原油上昇

こんにちはCantomです。

先週は債券がやや下落し、株式と原油が強い一週間になりました。

主要な取引銘柄をまとめると次のような結果です。

- TLT: 106.37 (-0.45%)

- TBF: 21.13 (+0.48%)

- S&P500: 4109.32 (+3.48%)

- NDQ : 13181.35 (+3.25%)

- WTI : 75.67(+9.39%)

- DXY: 102.59 (-0.51%)

- USD/JPY: 132.73(+1.54%)

金曜日のPCE以降に金利が下落し株価が急騰する流れとなりました。金利上昇の流れが水曜日で途切れたこともあり、株式市場が非常に強い一週間になりました。

僕のトレードに関しては反省点が残る一週間になりました。債券金利上昇を読めていましたが欲をかいて原油で逆張りしていたためチャンスを逃してしまいました。YCS(円ショート)の短期トレードの利益や配当金が多く入ってきたため、週間ベースでは1.5%程度でしたが本当に勿体なかったです。やはり安定を求めるなら債券トレードに限りますね。

中長期の視点と戦略

4月1日時点では大きな見通しの変化はなしです。

引き続き長期的なスタンスとしてはFRBの金利引き上げ終了が近いと判断し、米国債券への投資を積極的に検討すべき時期との判断を堅持します。

また中期的には株価全体は緩やかな上昇かレンジ相場を形成する流れが続き、FRBが金融緩和を検討し始めるであろう頃に、本格的なクラッシュが再開すると見ています。恐らくは2023年後半から2024年の早い時期となるとの想定です。急激な金融引締めの悪影響は確実に現れます。

各国の中央銀行は自分たちの影響力を過小評価していたと考えています。コロナ禍以降の高いインフレ率は異次元の金融緩和の影響が大きく、現在進められている金利引き上げとQTは、その間違いを修正するためのプロセスです。今回は急激な引締めという逆方向の政策で同じ間違いが繰り返されると思います。

2023年3月からの銀行危機の進展次第ではシナリオの前倒しもあると考えています。

今回の利上げ後も過去数十年と同じパターンになると考えれば、金利引き下げが近づく頃に資源相場の崩壊、株価クラッシュ、VIXの暴騰、といった現象が起こり始めると思います。このフェーズではインバース商品で短期間で莫大な利益が得られる可能性があります。2023年は債券銘柄を中心に構築し、全体のポジションは軽くしてチャンスに備えておきましょう。(インバース取引を行わない場合は債券は強力なリスクヘッジになります。)

- 債券ETF購入のタイミングはこちらの記事で解説しています

原油は12月末から3月中旬まで続いていた82-72のレンジをついに下抜けました。月足レベルでのレンジがついにブレイクした格好です。晩春から初夏に向けて50ドル以下になることをメインシナリオとします。

短期的な視点と戦略

それでは今週も短期的なチャンスがないか探って見ましょう。

主要な経済指標

注目のポイント

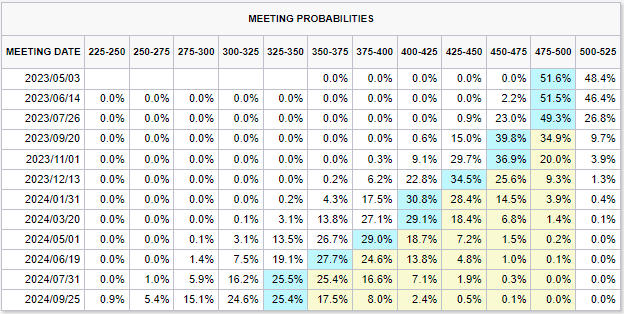

個人的には4月7日発表の失業率にに注目しています。

失業率の市場予想値は3.6%となっていますが、市場予想よりも悪い数字が出れば金利低下に拍車がかかってくると思われます。先週は週の半ばから金利が低下したことで株価が上昇しましたが、株式市場の受け止め方については最近の動向からはイメージがつきにくいです。

注目のファンダメンタル

こちらの記事でも書いていますが過去と同じパターンに当てはめると、「CPIYOY」から「一ヶ月短期債金利」を引いた数値がマイナス1辺りなるまで利上げは終わらない想定ですが、先週の利上げで終了だとすると、「CPIYOY」が4.0%以下を記録しないと実現しません。またFRBは銀行危機の対応で一時的に流動性を確保しているようですが、これは将来的にインフレ懸念の材料になってくる危険性が高いと思います。今後どこかでQTを再開する方法で引き締めを継続するのかもしれません。

米国の失業率はまだ3.6%と低いためFRBがインフレ潰しの手を簡単に緩めると考えるのは危険かもしれません。

テクニカル

米国30年債金利

日足チャートです。先週は想定通りに金利上昇が観察されました。TMVで攻めていたトレーダーは最大で10%程の利益を取れていたと思います。来週については金利下落が続きベアフラッグをブレイクできるのかが注目ポイントになります。日足ベースのスローストキャスティクスは反転、MACDは騙しが発生しそうな状況にも見えます。TLTやTMFでのエントリーが面白そうではありますが、強気で攻める様な状況でもありません。米国債ブルで攻めるのであればレンジ下限あたりで一旦利食いが安全に見えます。下方にブレイクすれば追随するスタンスが安全でしょう。下方ブレイクを確認したら3%割れに向けて攻めやすくなってくるでしょう。

僕が今の局面で株式メインでやっていない理由について触れておくと、FRBの政策転換は歴史的に債券上昇の引き金であること、その後に株価上昇が続いてもチキンレースになることがあります。またこのチキンレースが終わりを迎えるタイミングで債券の暴騰局面が来ることが多いんです。これは僕が長期的に勝てる確率の高い方に投資したい志向の表れですね。

S&P500

週足チャートです。週足ベースでの上値抵抗線をブレイクしたことで上昇トレンドに転換した可能性がありますが、ヘッド&ショルダーを形成する可能性もあるので安心しきるのは早いかもしれません。金利下落が続けば株価にとって追い風になりますが(経済ショックは例外)、仮に失業率の上昇で金利が下落した時に、株価上昇がイメージしにくいのも確かです。ブルトレンドと考えて追随するのであれば慎重に入りたいところです。個人的には債券の方がリスクとリターンが計算しやすい環境に見えます。

僕は長期戦略には積立でのインデックス投資も少し混ぜていますが、個人的に短期トレードでは入りにくい環境です。短期トレードは計算が成り立つものにフォーカスしています。

ドル円

4時間足チャートです。先週は分析通りに円安の反発が見られました。来週については若干円高に押し戻される可能性も考慮しておきたい状況です。これは4時間足でダイバージェンスが見られること、後述の日米5年債金利差の押し返しを考慮したものです。大きな動きにつながるとは考えていませんが、ドル円のショートで欲張らずに利益を狙って行くと良いかもしれません。

もう少し長い目で見た場合は円高がメインシナリオであることに変更はないです。

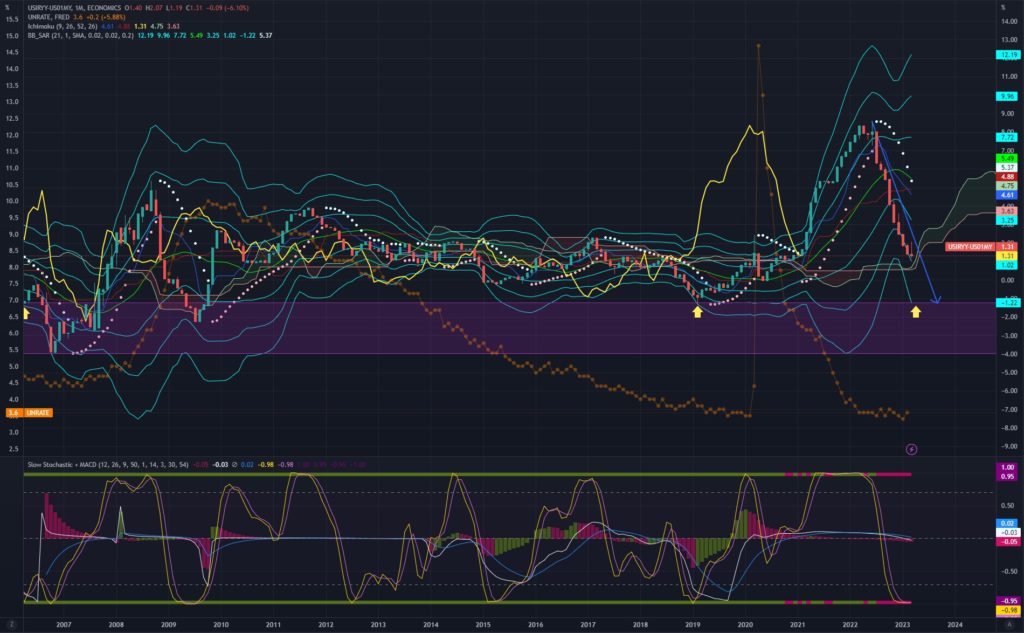

日米5年債金利差

日足チャートです。特に見通しの変化は無く日米金利差の縮小にトレンドは転換した可能性が高いと考えています。これまで通り「FRBの政策金利引き上げ終了予測」か「日銀の金融引締め開始予測」が重要なカギになってきますが、最近の銀行危機を発端として「金融危機 > FRBの政策転換」が連想されるシナリオの完成を見たと考えています。

先週は金利差が3.635%の所で押し返されましたね。誤差は0.015%とかなり惜しい数字でした。個人的に一気に金利差の縮小が再開するとは考えてはいませんが、ドル円のショートに一考の価値がありそうな状況です。100-150pipsで十分です。欲張らずに利食いをしていきたいところです。

原油

日足チャートです。先週は75.70まで大きく上昇しバンド上限に接近しています。原油はストキャスティクスと相性も良く、そろそろショートの仕込み時にも見えます。大きな流れとしては50ドル割れに向けて下落トレンドが再開したと考えていますが、このバンドを上方向にブレイクした場合は、ベアトレンドのキャンセルも可能性として考える必要もあります。

今週の戦略方針

来週も先週と戦略的には大きな変更はなく、債券を中心に原油の戻り売りを少し狙っていく方針です。株式市場はブル相場に転換したのではないかと話題になっていますが、個人的には金利の方向性を丁寧に観察しながら安全なトレードを心がけていきたいところです。引き続き有利な銘柄で勝負をしていくようにしたいですね。

参考になれば幸いです。